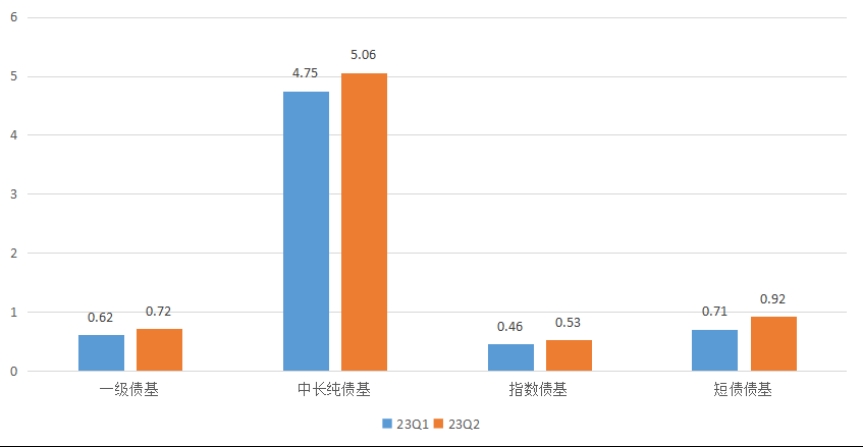

近年来,债券基金正逐渐成为居民资产配置的重要组成部分。根据wind数据显示,截至2023年二季度末,公募基金行业,中长期纯债基金在管规模已突破5万亿元,短债基金规模突破9200亿元,规模创历史新高。

然而,随着近期地产利好政策的持续出台,十年期国债收益率不断上行,债市呈现出震荡调整的局面。这让不少投资者感到担忧:调整会持续吗?债券基金还能长期持有吗?

实际上,诸如此类的担忧肯定是会有的,但不用过度恐慌。因为从长期资产配置的角度来看,债券基金在投资组合中仍然起着“压舱石”的作用。

不受市场风格影响的“压舱石”,债市调整,或迎来布局好时机

自今年8月份以来,MLF的超预期降息引发了一系列政策措施的迅速落地,在资金面边际收敛、地产政策发力、疫情防控政策边际放松等因素共振下,市场情绪切换带来债市利率的迅速调整,继而带来了货基、理财等遭受抛售,形成负反馈。

虽然超预期的政策或资金面紧张等会影响投资者风险偏好,从而导致债市波动,但从中长期来看,债券市场的走势仍然取决于基本面。

从短期来看,经济弱复苏格局尚未改变,长端利率可能已经达到调整空间偏上限的位置,再叠加大幅上行的动能或有限。

从中期来看,通过近年纯债相关指数收益走势会发现,经历短暂的下跌后可能会开始慢慢爬升。再从修复时间上看,以短债基金指数为例,其在市场震荡之后,可能会有相应的较长时间连涨上升期,净值也会逐渐修复。

从长期来看,基本面U形底逐步验证显现,国内经济改善初见成效,外贸和消费增速缓慢提高,经济的内在修复动能增强,货币延续较宽松的环境。特别是今年四季度,债券收益率无论是绝对收益率水平还是相对的信用利差,或都将调整到相对合适配置的分位。债券基金或将迎来更好的布局时点。

债券资产存在长期配置价值

不能因为短期的波动,就否认了债券的长期配置价值。

拉长时间来看,我国债市是一个景气周期更长的市场,总体趋势向上。和股票市场一样,债市也存在短期波动,2008年以来共发生7轮较大回调,中长期纯债型基金指数最大回撤超过-3%。但是下跌之后通常又会迎来较长时间震荡修复行情。

正如格雷厄姆所说,“哪怕再极端的投资者,哪怕股市表现再好,你也要至少持有25%的债券或固收类资产,永远要给自己留有余地。”作为以固定的票息收益筑底的债券资产,它可以帮助我们分散风险,抵御波动。

债市调整中封闭式基金业绩会更好

债券基金家族成员众多,各个品种的收益、风险各不相同。那在市场震荡,债市频调的背景下,选择哪种债基能够更加“坚挺”呢?

从客观的产品属性以及过去10年的历史数据来看,答案是债市调整中封闭型基金业绩可能更好,并且长期持有胜率可能更高。

封闭式运作让杠杆空间更大

相比于普通的开放式债券基金,封闭式债券基金具有更大的杠杆操作空间。例如,普通开放式债基的杠杆率一般不超过140%,但是处于封闭期的债基的杠杆率可以高达200%,投资经理有了更高的灵活度去增强收益,投资者也因此可以获得更多额外的息差收益。

封闭式运作减少流动冲击,收益相对稳定

通常情况下,封闭式运作可以减少频繁的申购和赎回带来的流动性冲击,保持基金规模的相对稳定。同时,对于管理人来说,这也有利于提高组合久期的稳定性和投资策略的一贯性,有助于挑选投资性价比较高的券种,从而提升投资稳健性。

封闭式运作,长期持有胜率更高

过去15年数据显示,任意时点持有中长期纯债基金指数1年以上,正收益概率达88%;持有2年以上,正收益概率可达97%;持有3年以上正收益概率可达100%。同样,任意时点持有短期纯债基金2年以上的时间,正收益概率也可达到100%。因此,无论是短期纯债基金、还是中长期纯债基金,持有时间越长,正收益概率越高,累计收益率也相对越高。

持有中长期纯债基金指数不同市场的收益情况

持有短期纯债基金指数不同市场的收益情况

话又说回来,那是不是说随意选一只封闭期的债券基金并持有一定的时间,就一定能获得正收益呢?显然并非如此,具体到实际投资,最重要的还是按照自身风险承受能力和流动性需求选择相对应风险等级和期限的产品。

从债券市场的历史走势来看,波动是短期且有限的,通过适当拉长时间可以熨平波动。长期投资是屡见不鲜的名词,却也是鲜有人能贯彻到底的“大工程”,我们需要对债券基金投资中“时间”这位朋友有所认知,静观庭前花开落,折得一枝香在手。